Lunedì Nero: le banche centrali preparano il Crollo

Il 5 febbraio Wall Street ha subito uno dei peggiori tracolli della storia, bruciando circa 1.000 $mld di capitalizzazione. Non è certamente casuale che il Lunedì Nero sia coinciso con l’insediamento di Jerome Powell ai vertici della Riserva Federale: al nuovo governatore della banca centrale spetta infatti il compito di “sgonfiare la bolla” che le politiche monetarie ultra-espansive hanno alimentato sin dal 2008. Il rialzo dei tassi della FED, coordinato con “la vecchia signora di Threadneedle Street”, innescherà un crollo che supererà per magnitudo il crack di Lehman Brothers: dall’area euro alla tenuta dei sistemi democratici, passando per un probabile sbocco bellico, come cambierà il mondo?

La Riserva Federale ha un nuovo governatore, un banchiere della Dillon, Read & Co…

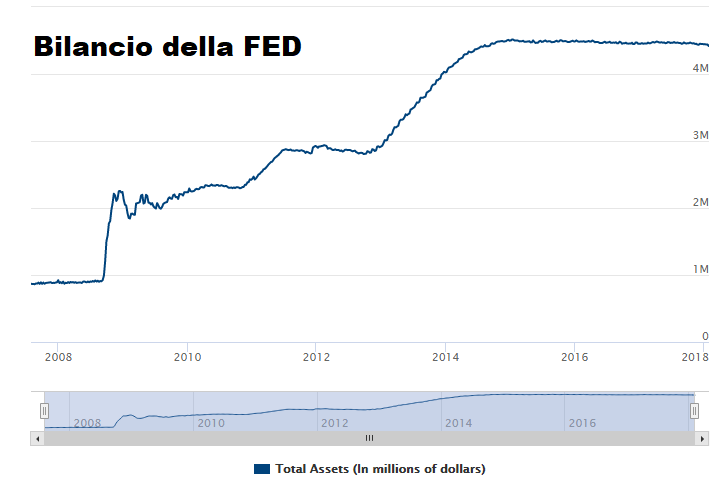

Non c’è stata analisi in questi ultimi tre anni in cui non evidenziassimo la cornice in cui si svolgevano tutti i fatti politici, economici e bellici: la Cornice con la “c” maiuscola perché tutto si inserisce al suo interno e, in un certo senso, le è subordinato. Questa Cornice è la politica monetaria ultra-espansiva che ha seguito la bancarotta di Lehman Brothers: dall’autunno 2008, la Riserva Federale, la Banca d’Inghilterra, la Banca del Giappone e la Banca Centrale Europea, sono progressivamente intervenute nei mercati finanziari, comprando qualsiasi tipo di titolo in contrattazione ed emettendo, in questo modo, nuova liquidità (la moneta, è sempre bene ricordarlo, si crea dal nulla). Questa politica, come ben visibile dal grafico sottostante, ha avuto come effetto “l’esplosione” dei bilanci delle banche centrali, cresciuti di 3-4 volte rispetto alle dimensioni pre-crisi.

Una simile politica ha avuto un impatto sia sul mercato obbligazionario che su quello azionario: il valore nominale dei titoli è schizzato ovunque alle stelle, schiacciando il rendimento dei Titoli di Stato (addirittura in territorio negativo, in Paesi come la Germania) e facendo lievitare le borse verso livelli mai raggiunti prima, nonostante le condizioni dell’economia reale rimanessero critiche. L’allentamento quantitativo, i cui principali beneficiari sono stati gli stessi protagonisti della crisi del 2007-2008 (le banche d’affari ed i grandi detentori di beni mobili, ossia l’1% della popolazione), ha così consentito al sistema euro-atlantico di “galleggiare” per dieci anni. Sono stati i dieci, travagliati, tormentati, anni in cui l’establishment atlantico ha tentato di puntellare il suo potere, sapendo di aver un tempo limitato a disposizione: la traformazione dell’eurozona in Stati Uniti d’Europa (sinora fallita), la destabilizzazione/balcanizzazione del Medio Oriente (riuscita solo in parte), l’isolamento della Russia e la rottura dei rapporti euro-russi, il contenimento della Cina, etc. etc.

Presto tardi, però, la politica monetaria ultra-espansiva avrebbe dovuto essere ritirata, essendo causa, nel medio-lungo periodo, di distorsioni troppo forti: bolle mastodontiche sui listini, erosione del margine d’interesse delle banche commerciali, perdita di qualsiasi percezione del rischio nel mercato, etc. etc. Il giorno in cui le banche centrali avessero dovuto ritirare la liquidità dal mercato, sarebbe coinciso con una svolta drammatica per l’economia mondiale: creando una bolla speculativa ancora maggiore della precedente, i banchieri centrali hanno gettato le basi per una crisi tale da fare impallidire quella del 2007-2008. Lievitato ovunque il debito pubblico a livelli di guardia e già schiacciati i tassi attorno allo zero, non rimarrà alla banche centrali che spingere il saggio di risconto in territorio negativo, oppure (cosa che tutti i commentatori, analisti e studiosi tacciono accuratamente) gli Stati saranno costretti ad adottare politiche economiche “non ortodosse”: alimentare cioè la domanda aggregata con opere pubbliche finanziate con i biglietti di Stato, anziché con la moneta-debito emessa della banche centrali.

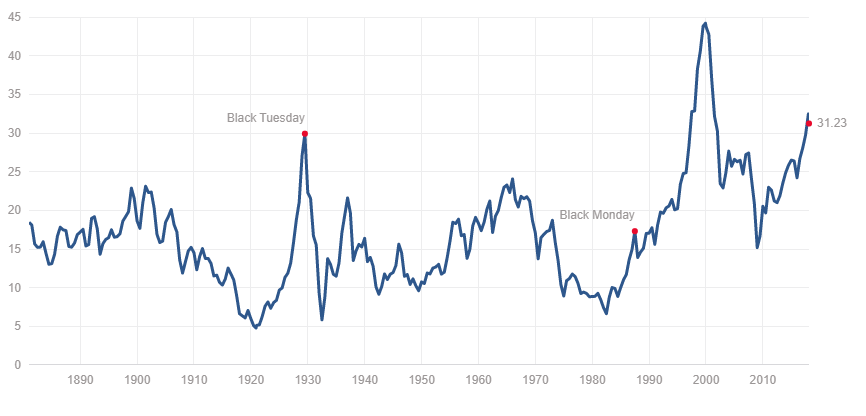

Che i mercati fossero pericolosamente sopravvalutati non è notizia recente, e più volte lo abbiamo evidenziato nelle nostre analisi. È sufficiente calcolare l’indice Shiller P/E per notare come lo SP500 si trovi allo stesso livello del 19291: Wall Street è pronta un nuovo crollo.

La novità di questi giorni è invece l’avvicinarsi del momento in cui la bolla alimentata sin dal lontano 2008 sarà fatta scoppiare, creando un tsunami di proporzioni epiche: l’uomo cui spetta questo compito è il nuovo governatore della Riserva Federale, un ex-papavero di Wall Street (è stato vice-presidente della blasonata e antica Dillon, Read & Co), Jerome Powell. Il suo insediamento, il 5 febbraio, è coinciso con il Lunedì Nero che ha bruciato circa 1.000 $mld di capitalizzazione borsistica negli USA, lasciando pochi dubbi sulla sua missione: alzare i tassi, drenare dollari dai mercati mondiali e porre fine all’esuberanza “irrazionale” che ha condotto le piazze a livello record. Poco importa se, così facendo, genererà il Crollo e l’economia mondiale sprofonderà in una fase di recessione/depressione. Proprio come nel 1929, la stretta monetaria che innescherà il crack partirà dalla Riserva Federale e dalla “vecchia signora di Threadneedle Street”, la Banca d’Inghilterra, che a sua volta ha annunciato l’intenzione di alzare i tassi “con un ritmo ed un’intensità” maggiore del previsto2.

Quanto abbiamo detto sinora, per quanto “apocalittico” possa sembrare, non è affatto originale: più volte, la Banca dei Regolamenti Internazionali, “la banca delle banche centrali”, ha evidenziato i pericoli nascosti dietro la politica monetaria ultra-espansiva ed ha lanciato un ultimo allarme lo scorso dicembre, evidenziando come i mercati avessero raggiunto “livelli mai visti dal periodo precedente la crisi del LongTerm Capital Management del 1998 e, più tardi, la Grande Crisi Finanziaria3”. Il nostro sforzo analitico, davvero originale, è invece immaginare come evolverà il mondo dopo il Crollo che la Riserva Federale e la Banca d’Inghilterra stanno preparando. In particolare, proveremo a rispondere a tre interrogativi:

- sopravviverà l’euro?

- Sopravviveranno i regimi democratici?

- La crisi finanziaria sarà accompagnata/seguita da un conflitto bellico come nel 1929?

Le risposte sono: no, probabilmente no, molto probabilmente sì.

Non sopravviverà certamente al Crollo la moneta unica che, come abbiamo più volte evidenziato negli ultimi anni, è un banale sistema a cambi fissi, dove le monete dei diversi Paesi sono ancorate all’euro-marco tedesco. L’avvitamento delle borse, il riemergere delle tensioni sul mercato obbligazionario, il deteriorarsi delle condizioni economiche, obbligherà tutti i Paesi periferici (che non conoscono una vera crescita dal 2011!) a sganciarsi dall’eurozona, destinata ad scomparire come il gold-standard dopo il crack del 1929. Non è escludibile che i grandi creditori internazionali vogliano/riescano a spingere verso il default chi ridenominerà il proprio debito pubblico in valuta nazionale4 (Italia compresa, quindi).

Molto difficilmente sopravviverà al Crollo la “democrazia liberale”, le cui diffusione a scala globale è stata legata al successo del capitalismo anglosassone, ormai vicino al capolinea. Il precipitare dell’economia in una condizione di recessione/depressione, lo sfaldamento dei partiti emersi nel secondo dopoguerra, l’esautorazione finale della classe dirigente, l’ulteriore crescita del malessere sociale e della povertà, il rafforzarsi nelle spinte centrifughe in seno agli Stati, porterà l’Occidente verso forme di centralizzazione verticale del potere e di capitalismo di Stato, sul modello russo-cinese. L’immediato varo di “piani quinquennali” e di grande opere pubbliche di ammodernamento, possibili solo con governi autocratici e centralizzati, consentirà di ravvivare l’attività economica e impedire il diffondersi di una Seconda Grande Depressione.

È probabile, infine, che il Crollo sia preceduto di stretta misura, accompagnato o seguito di scarsa misura, da un conflitto militare internazionale, la classica “guerra di sistema” combattuta tra la potenza egemone in decadenza (gli USA) e gli sfidanti emergenti all’egemonia mondiale (Cina e/o Russia). La crisi finanziaria in nuce, che ha ancora gli USA come epicentro, porrà fine allo status del dollaro come valuta di riserva mondiale e renderà impossibile a Washington, a causa dell’indebitamento critico raggiunto e dell’esplosione delle tensioni sociali, conservare la sua supremazia militare/tecnologica a scala mondiale. Di fronte alla prospettiva di “essere scavalcato” dalle potenze euroasiatiche, è quindi plausibile che l’establishment angloamericano ingaggi battaglia finché ha qualche chance di uscire vittorioso da uno scontro militare. I teatri che possano offrire un casus belli abbondano: Paesi Baltici, Ucraina, Siria, Corea del Nord, Mar Meridionale Cinese, etc. etc.

Come abbiamo evidenziato nel primo articolo dell’anno, il rialzo dei tassi rimetterà prepotentemente in moto la storia: il nuovo governatore della Riserva Federale, Jerome Powell, si è insediato il 5 febbraio, accompagnato dal Lunedì Nero. Tutte le pedine sono al loro posto.

1http://www.multpl.com/shiller-pe/

2https://www.cnbc.com/2018/02/08/bank-of-england-policymakers-interest-rates-unchanged.html

3https://www.bis.org/publ/qtrpdf/r_qt1712_ontherecord_it.pdf

4http://www.ilsole24ore.com/art/commenti-e-idee/2017-05-18/il-nodo-irrisolto-debito-l-estero-190929.shtml?uuid=AEOfKEOB

Commenti

Posta un commento