LE ULTIME NOVITA’ INTRODOTTE DALLA BCE: QUALI ASPETTATIVE E QUALI EFFETTI?

A un anno esatto dal lancio del primo quantitative easing in Eurozona, anche a causa della caduta del prezzo del petrolio e delle materie prime (che allontana le aspettative di risalita dell’inflazione) e del rallentamento dell’economia globale, gli effetti sull’inflazione degli acquisti di 60 miliardi mensili di titoli da parte della Banca Centrale Europea, stentano a farsi sentire. Stessa cosa vale anche per il credito nei vari paesi che, seppur con differenti peculiarità, stenta a ripartire.

In particolare, l’inflazione è ai minimi di marzo dello scorso anno e anche le aspettative a cinque anni si sono fortemente indebolite. Tant’è che nell’ultima riunione l’istituzione di Francoforte ha rivisto ferocemente al ribasso le previsioni di inflazione per il 2016 (passano a 0.1% dall’1% di dicembre scorso), mentre le previsioni di crescita passano da 1.7% a 1,4%.

A coloro che nelle ultime settimane hanno sollevato dei dubbi sull’efficacia dell’azione della BCE che, come noto, è anche volta a ristabilire livelli di inflazione vicini al target della banca centrale fissato al 2%, ha risposto il Vice Presidente della Banca Centrale Europea che, con una lettera pubblicata sul sito dell’Eurotower, richiamando la necessità di esaltare gli effetti della politica monetaria (ultra)accomodante con riforme strutturali nei vari paesi, ha affermato:

È tuttavia razionale ed essenziale esaminare cosa sarebbe accaduto se la politica non fosse mai stata adottata. Sulla base di svariati modelli gli esperti della BCE hanno stimato che senza le nostre misure l’inflazione sarebbe stata negativa di un terzo di punto percentuale nel 2015 e sarebbe rimasta significativamente negativa nel corso del 2016; in altre parole, saremmo in deflazione permanente dallo scorso anno. Abbiamo quindi ottenuto un risultato significativo. Va ricordato che l’esito finale ha risentito di un calo inatteso del prezzo del petrolio del 30% tra settembre e dicembre. Stimiamo che due terzi di un punto percentuale della crescita registrata negli ultimi due anni è riconducibile alla nostra politica monetaria. Tuttavia, ciò che abbiamo conseguito in termini di stimolo alla domanda interna è stato annullato dalla successiva riduzione delle esportazioni nette in un contesto di rallentamento dell’economia mondiale. Questi andamenti non hanno reso meno efficace la nostra politica monetaria, ma solo insufficiente, a posteriori, rispetto all’esito auspicato.

E’ questo lo scenario nel quale è maturata la decisione di implementare misure aggiuntive che, tuttavia, non hanno trovato il favore di quattro membri del Consiglio Direttivo.

Le misure che sono state adottate appaiono significative, robuste e, disegnando un sistema articolato di incentivi molto premiante per le banche, evitando di comprimerne la redditività.

Esse sono:

1) E’ stato ridotto di 5 punti base il tasso di interesse sulle operazioni di rifinanziamento principali dell’Eurosistema che, a decorrere dall’operazione con regolamento il 16 marzo 2016, passa a 0,00%;

2) E’ stato ridotto di 5 punti base anche il tasso di interesse sulle operazioni di rifinanziamento marginale che, con effetto dal 16 marzo 2016, passa a 0,25%;

3) Sempre con effetto dal 16 marzo 2016, il tasso di interesse sui depositi presso la banca sarà diminuito di 10 punti base a -0.40%;

4) E’ stato aumentato l’ammontare di acquisti mensili di titoli da 60 miliardi di euro a 80 miliardi. E questo con effetto dal mese di aprile;

5) Le obbligazioni investment grade emesse da società non bancarie stabilite nella zona euro saranno incluse nella lista dei titoli che possono beneficiare di acquisti regolari.

6) E’ stata aumentata la percentuale di titoli acquistabili per singolo emittente/emissione sovranazionale che passa dal 33% al 50%. Inoltre, a partire da aprile 2016 la quota di tali titoli acquistati nell’ambito del PSPP sarà ridotto dal 12% al 10% su base mensile. Per contro, per mantenere il regime di condivisione del rischio del 20%, la quota di acquisti mensili della BCE sarà aumentata dall’8% al 10%;

(6) In ultimo a partire da giugno 2016 e con cadenza trimestrale, saranno effettuate quattro nuove TLTRO (Targeted Long TermT Refinancing Operation), ciascuna della durata di 4 anni.

Con una nota la Bce ha chiarito che l’incremento di acquisti mensili di titoli (+20mld) avrà inizio dalla fine del secondo trimestre, e quindi si estenderà fino a marzo 2017. Ciò porta ad ampliare la dimensione del quantitative easing di circa 200 miliardi. Pertanto, nel suo complesso, il Qe dovrebbe raggiungere circa 1700 miliardi di euro, anche se la scadenza prevista per marzo 2017 potrebbe essere ulteriormente differita, nel caso di ulteriori rivisitazioni al ribasso delle stime di inflazione e di crescita.

Con l’inclusione di obbligazioni corporate investment grade, di fatto, la Bce diventa prestatore di imprese private superando il sistema bancario, e quindi, implicitamente, assume anche il rischio credito. Tuttavia, il sistema bancario dovrebbe trarre un indiretto beneficio da questa misura per via della riduzione del costo del funding, qualora la riduzione dei tassi di interesse su questo segmento di obbligazioni si trasmetta al settore bancario. Inoltre questa misura dovrebbe incoraggiare la riallocazione di portafogli verso asset più rischiosi, proprio per via della compressione dei rendimenti.

Per quanto riguarda le quattro operazioni di rifinanziamento di durata quadriennale (TLTRO II), queste si terranno trimestralmente a partire dal prossimo giugno e quindi a giugno, settembre, dicembre e quella finale si terrà a marzo 2017. Ciò significa che le banche godranno di questa liquidità fino a marzo 2021, in quanto i prestiti accesi, contrariamente alle prime TLTRO del 2014, non dovranno essere rimborsati in anticipo nel caso di mancata concessione di prestiti (la facoltà di rimborso anticipato è prevista dopo due anni, ma rimane comunque una facoltà). In buona sostanza, per via di queste misure, le banche, potendosi finanziare fino ad un massimo del 30% dei prestiti ammissibili in essere (cioè quelli concessi a famiglie ad esclusione dei mutui per l’acquisto di abitazioni e società non finanziarie dell’area euro), ottengono anche un significativo aiuto a rifinanziare il proprio debito in scadenza. Inoltre, introducendo un forte meccanismo premiante, le banche saranno incentivate all’erogazione del credito, aumentando la redditività e recuperando margini di interesse proprio in virtù del meccanismo di incentivazione. Infatti, se da un lato le banche potranno chiedere liquidità a tasso zero (cioè quello del rifinanziamento principale), dall’altro, questo tasso, qualora la liquidità ottenuta venga utilizzata per allargare i prestiti netti nella misura superiore al 2.5% del proprio benchmark (calcolato in base ai prestiti netti erogati al settore privato nei 12 mesi precedenti alla data del 31 gennaio 2016) il tasso di interesse potrebbe scendere fino al tasso sui depositi (-0,40%). Detta in altre parole, le banche, ricorrendo le condizioni appena dette, potrebbero essere pagate (dello 0.4%) per concedere prestiti. In buona sostanza, l’innovazione introdotta dalla Bce con questa misura, che non ha precedenti nella politica monetaria di altre banche centrali, contribuisce ad alleviare i timori per la scarsa redditività delle banche, in quanto la penalità prevista per il tasso negativo sui depositi (-0.40%) viene mitigata dalla possibilità, concessa alle banche, di essere pagate per concedere credito.

Le nuove misure di politica monetaria, potranno funzionare? Non lo sappiamo, ma lo scopriremo. Anche se gli incentivi a prestare sono significativi, le decisioni assunte dalla Bce potranno aver successo nella misura in cui risulterà vigorosa la domanda di credito dal settore privato e nella misura in cui le banche avranno il coraggio di prestare.

A tal proposito vale la pena leggere l’analisi di Fabio Bolognini su Linkergblog

Non prendete a scatola chiusa i commenti frettolosi che state leggendo sulla stampa dopo la decisione non unanime della BCE di abbassare i tassi di rifinanziamento e di offrire alle banche una nuova potente iniezione di liquidità con quattro operazioni speciali (TLTRO II). Se quasi tutti i commentatori vedono in questa combinazione uno stimolo immediato alla concessione di credito all’economia reale e soprattutto alle imprese, molto del risultato dipenderà dal coraggio delle banche nel modificare un atteggiamento sin qui totalmente prudenziale. Basti come esempio pensare alle prime operazioni TLTRO offerte alle banche dalla BCE che dovevano rilanciare i prestiti alle imprese. La propensione a concedere credito sarà anche aumentata a parole (indagini BLS) in Italia ma nei numeri non si è visto ancora nulla: il credito alle imprese è inchiodato al livello di circa 800 miliardi e non cresce.

In sintesi la manovra BCE immetterà nel circuito bancario europeo altri mezzi per un totale stimato fino a 2.200 miliardi, alle banche vengono offerte quattro finestre temporali per richiedere fondi a 4 anni a tasso vicini o addirittura sotto lo zero. Le richieste possono arrivare per ciascuna banca anche al 30% degli attivi impiegati in prestiti alla clientela. Tanta roba. Ma se la prima ondata di liquidità non ha funzionato per le imprese, soprattutto piccole, perché dovrebbe farlo questa seconda?

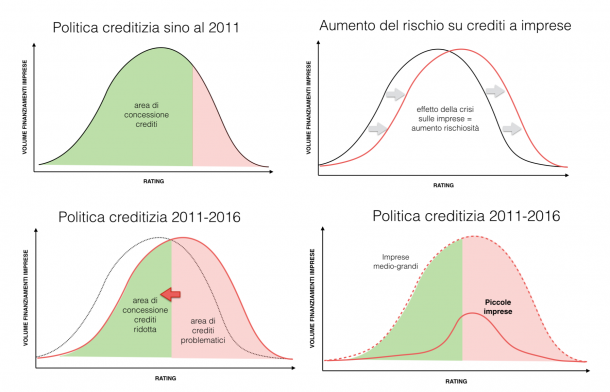

Per rispondere prima è necessario comprendere cosa è successo a seguito della crisi finanziaria e del credit-crunch bancario. Una sequenza illustrata nella figura successiva.

In ciascun grafico le curve mostrano la distribuzione dei volumi di credito per differenti classi di rischio misurate dal rating, a sinistra le classi migliori a destra le peggiori.

Sino al 2011 il credito, come noto, è stato erogato generosamente dalle banche italiane alla gran parte delle imprese (area verde).

A partire dal 2011 le banche hanno cominciato a reagire all’aumento vorticoso di incagli e sofferenze e nello stesso tempo i cattivi risultati delle imprese hanno traslato il loro profilo di rischio verso destra. Le politiche di concessione del credito sono diventate più rigorose e il risultato della traslazione e del peggioramento dei bilanci delle imprese è stata la marcata riduzione dell’area verde di concessione. Il noto credit-crunch.

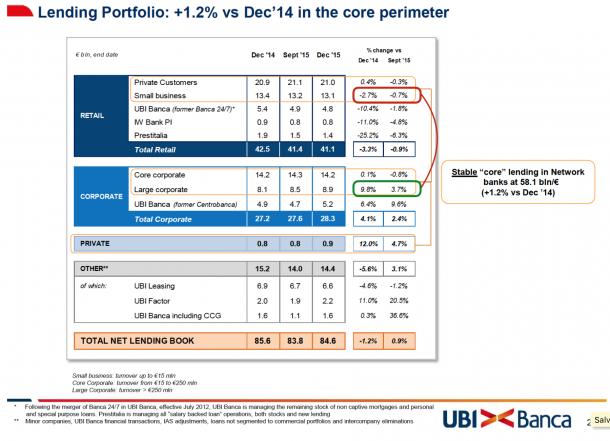

La riduzione è stata ancora più violenta per le piccole imprese, a cui è destinato circa il 20-25% del credito totale (box in basso a destra). L’area rossa è diventata molto più ampia e questo spiega il costante calo del credito alle piccole imprese che si sta ancora registrando. Si vede benissimo questo effetto prendendo la tavola 27 della presentazione dei risultati 2015 di UBI Banca che mostra come gli impieghi alle grandi imprese siano cresciuti nel 2015 del 9,8% in un anno mentre quelli alle piccole imprese siano scesi ancora del 2,7%.

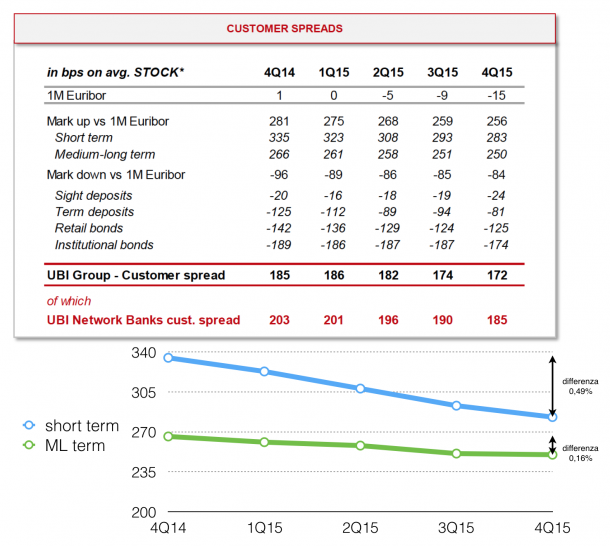

La liquidità gratuita offerta dalla BCE potrebbe cambiare qualcosa però. Uno dei motivi per cui le banche non prestano molto alle imprese è che il margine (spread) spesso non copre il costo, un costo formato dalla somma del costo del rischio, dai costi del servizio e dal costo della raccolta. Abbassando il costo della raccolta a zero il margine dovrebbe ampliarsi e consentire a una maggiore fetta di imprese di ricevere credito. Nel caso di MPS la tabella sempre presa dai risultati 2015 e il grafico aggiunto da chi scrive mostrano di cosa stiamo parlando:

Le banche oggi raccolgono denaro in perdita, circa 80-90 bp nel caso di MPS che paga poco ai correntisti e molto agli obbligazionisti. Lo spread ai clienti nel frattempo si è abbassato per la discesa dei tassi passando da 281 a 256 bp (ovvero 2,56%). Se MPS non dovesse più pagare la raccolta obbligazionaria prendendo sempre denari a costo zero dalla BCE il suo margine complessivo aumenterebbe da 250 a 330 bp.

Da notare come l’abbassamento dei tassi alla clientela appare nei numeri molto inferiore a quello dichiarato da molte altre statistiche: solo mezzo punto percentuale sui prestiti a breve e 1/8 di punto sui prestiti a medio termine. Insieme al calo degli impieghi non si può dire che la BCE abbia contribuito molto a rilanciare i finanziamenti all’economia reale con la sua prima manovra TLTRO. Ha aiutato soprattutto le banche ad acquistare titoli di Stato lucrando il differenziale di tasso e a riacquistare obbligazioni proprie a sconto. All’economia reale sono arrivate briciole.

L’effetto del secondo diluvio di liquidità potrà arrivare alle imprese solo se le banche adotteranno una politica di concessione meno timorosa, come cerca di spiegare il prossimo grafico.

Qualora per effetto dell’azzeramento del costo della raccolta le banche trovino convenienza ad espandere l’area verde verso destra aumenterà ma questo avverrà soprattutto per le grandi e medie imprese. Certamente occorre che i risultati delle imprese migliorino (con i bilanci 2015 disponibili tra pochi mesi) e che le banche si tolgano di dosso il terrore dei rating. Non è scontato, non lo è per tutte le banche.

Ancora meno certo che le banche vogliano espandere l’area verde per le piccole imprese prendendo rischi più alti e meno controllabili (il presidio sulle piccole imprese è tuttora pessimo). Da qui il bel punto di domanda inserito nel grafico.

Quello che è sicuro è che se le banche non prendono coraggio di uscire dalla tana e andare a selezionare le imprese nella zona di maggiore rischio non riusciranno a procurarsi margini interessanti e volumi maggiori. Nell’area verde di sicurezza i nomi di imprese che cercano altro debito sono pochi e sono noti, tutte le banche stanno offrendo denaro alle stesse imprese e gli spread sono crollati. I margini interessanti sono invece reperibili dove c’è ancora rischio e dove conta l’abilità della banca nel selezionare imprese con lungimiranza.

Per le piccole imprese resta anche l’aiuto che arriverà alle banche dal Fondo Centrale di Garanzia, dopo la riforma del sistema di concessione che è in arrivo e che potrebbe rivelarsi una cattiva sorpresa per le banche: meno garanzie dove c’è poco rischio, percentuali di garanzia più alte dove invece occorre rischiare anche per la banca.

Commenti

Posta un commento